La location meublée en loueur meublé non professionnel (LMNP) est un régime fiscal qui permet à un particulier d’exercer une activité de location meublée. Bénéficier du statut de loueur meublé non professionnel présente plusieurs avantages. On vous explique !

Qu’est-ce que le LMNP ?

LMNP est l’acronyme français de « Loueur en Meublé Non Professionnel« . Il s’agit d’un statut choisi par un bailleur dans l’immobilier qui permet à l’investisseur d’acheter un bien, tel qu’un appartement ou une villa, et de le louer. Les revenus locatifs de ces biens sont ensuite imposés à des taux avantageux. Le LMNP peut offrir aux investisseurs d’excellents rendements.

Tour d’horizon des avantages fiscaux de la location meublée non professionnelle

Si en tant que particulier, vous recherchez une forme de revenu passif, la LMNP est une option intéressante :

Des économies importantes sur vos impôts

La LMNP permet aux particuliers de déduire une partie de leurs dépenses locatives de leur revenu imposable. Ces déductions peuvent inclure des coûts tels que l’achat de meubles et d’équipements, les frais d’entretien et les primes d’assurance associés à la propriété locative.

En tant que propriétaire bailleur, vous encaissez des revenus locatifs sur lesquels vous devez normalement payer de l’impôt foncier. Mais après avoir déduit de la base de loyers imposables, un certain nombre de charges (charges de gestion, intérêts d’emprunt, travaux de réparation et d’entretien), votre base imposable devient souvent proche de 0 €. Peu importe votre taux d’imposition puisque vous paierez très peu d’impôts grâce à des abattements forfaitaires et fiscaux.

Le régime micro-BIC pour démarrer en LMNP

Le régime micro-BIC est particulièrement intéressant pour les personnes dont les recettes locatives annuelles ne dépassent pas 23 000 €.

Les contribuables qui optent pour ce système ne paient pas de cotisations sociales, mais doivent déclarer leurs bénéfices sur leur déclaration de revenus annuelle.

Les bénéfices imposables sont calculés selon un abattement forfaitaire de 50 %, ce qui signifie que seuls 50 % des bénéfices imposables seront soumis à l’impôt sur le revenu.

Le régime réel pour les charges déductibles en LMNP

Dans le cadre de ce régime, les particuliers sont autorisés à déduire de leurs revenus imposables certaines dépenses telles que :

- Les intérêts d’emprunts ;

- Les frais d’entretien, de réparation et les travaux de rénovation énergétique ;

- Les primes d’assurance ;

- Les autres frais connexes comme l’achat de meubles.

La différence entre le montant total des déductions autorisées et le revenu total tiré de l’activité de location est ensuite utilisée pour calculer le bénéfice net imposable.

L’intérêt fiscal majeur du régime du LMNP est de pouvoir éviter de payer l’impôt sur les revenus locatifs pendant plusieurs années. L’exonération d’impôts fonciers sur vos revenus locatifs reste une opération de défiscalisation plus qu’intéressante.

La LNMP permet une plus grande flexibilité dans la gestion de la location

Les baux de 1 an tacitement renouvelables (ou 9 mois en cas de location pour étudiant) vous permettent de récupérer la jouissance de votre bien tous les ans.

Cela fait une grande différence pour le bailleur. Vous pouvez revendre à terme votre bien plus rapidement, le mettre à disposition de votre famille ou même l’occuper personnellement.

En location vide, la durée d’un bail est normalement de 3 ans. Dans le cas d’une vente, vous devez respecter un préavis supplémentaire de 6 mois, ce qui manque de flexibilité.

Location meublée, un gain important sur le loyer

Le fait de meubler l’appartement en location vous permet de réaliser une bénéfice plus important sur le loyer qu’avec un logement vide.

Premièrement, parce que vous louez votre bien tout équipé. Le locataire accepte, de ce fait, de payer plus cher (il n’a pas de déménagement à faire, et pas de meubles à acheter).

Deuxièmement, parce qu’une décoration soignée peut permettre de déclencher l’effet coup de cœur. En proposant un logement premium (plus esthétique et plus soigné que les autres locations du marché) vous pouvez légitimement louer votre bien à un prix supérieur, tout en ayant des locataires avec de bons dossiers.

Impôts : comment déclarer vos revenus d'une location meublée à l'année ?

Si vous êtes au régime micro-BIC, les formalités sont relativement simples. Sur votre déclaration d’impôt sur le revenu, remplissez la case 5ND « revenus des locations meublées non professionnelles » de la déclaration des revenus complémentaires n° 2042 C PRO, comme le précise le service des impôts (www.impots.gouv.fr).

Le fisc calcule votre abattement et fixe la somme imposable. Si, par exemple, vous avez perçu 12 000 € de loyers, vous êtes imposé sur 6 000 € avec le régime forfaitaire. Si vous vous situez dans la tranche marginale d’imposition à 30 %, le montant de votre impôt sur ces loyers sera de 1 800 euros (30 % de 6 000).

Imposition au régime réel : comment ça marche ?

Commencez par recenser tous vos frais déductibles. Puis, calculez vos amortissements. Autrement dit, vous devez établir un bilan précis. Vous devrez par la suite remplir les formulaires n° 2031 et 2033.

Un bilan exhaustif, un tableau des immobilisations et des amortissements ainsi qu’une liste des provisions sont requis. Étant donné la difficulté de cette déclaration, le recours à un comptable professionnel est incontournable. Les frais de ce professionnel sont considérés comme des dépenses déductibles.

Si vous décidez d’opter pour le statut LMNP réel, vous devez tenir une comptabilité et engager un expert-comptable.

Sachez que la tenue de comptabilité représente un coût généralement faible, quelques centaines d’euros/an*. De plus, vous devrez adhérer à un centre de gestion agréé (CGA) pour bénéficier d’abattements fiscaux supplémentaires. Cette adhésion coûte en moyenne 150 euros/an*. Elle vous permet de bénéficier d’un remboursement des 2/3 de vos honoraires comptables, sous forme d’un crédit d’impôt. Le dernier tiers passant en charges.

*Ces coûts varient en fonction du cabinet d’expertise comptable et du CGA choisi.

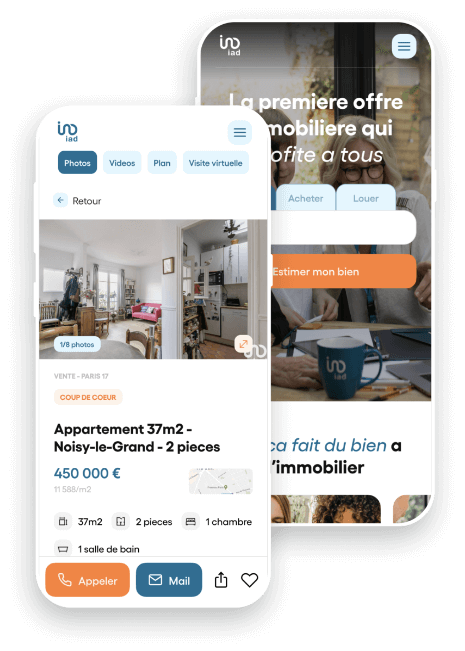

Investir en location meublée avec iad

Tous les logements sont éligibles au LMNP pour peu qu’ils soient meublés. Appartements, maisons meublées, mais aussi résidences services séniors ou chambres d’hôtes. Vous souhaitez trouver un bien immobilier ? Parcourez notre site d’annonces immobilières ! Des conseillers immobiliers** iad sont à votre écoute et vous aideront à dénicher la perle rare pour démarrer votre LMNP.

*Ces coûts varient en fonction du cabinet d’expertise comptable et du CGA choisi.

** Tous les conseillers iad sont des agents commerciaux indépendants de la SAS I@D France immatriculés au RSAC, titulaires de la carte de démarchage immobilier pour le compte de la société I@D France SAS.