Avec le multiple choix des régimes fiscaux et des obligations déclaratives en France, les loueurs en meublé non professionnels (LMNP), ont parfois du mal à s’y retrouver. Quels impôts faut-il payer ? Quelles cases faut-il cocher dans vos déclarations de revenus ? Quelle date limite avez-vous pour envoyer vos déclarations aux impôts ? Suivez le guide !

Comment déclarer vos revenus en LMNP ? Vos impôts simplifiés !

Guide étape par étape

Déclarer ses revenus LMNP (Loueur Meublé Non Professionnel) peut être une tâche ardue. Nous vous guidons étape par étape pour déclarer vos revenus LMNP aux impôts :

1. Télécharger les formulaires de déclarations de revenus sur le site des Impôts :

- Cerfa 2042 pour déclarer vos revenus principaux et ceux de votre foyer fiscal.

- Cerfa 2042C-Pro en supplément puisque, en tant que LMNP, vous relevez du régime micro BIC ou du régime réel des professions non salariées.

Pour connaître la différence entre ces deux régimes, consultez notre article sur les statuts LMNP.

2. Rassemblez tous vos revenus et dépenses de location de l’année précédente . Cela comprend tous les loyers que vous avez perçus, ainsi que tous les coûts associés à la gestion de votre bien à la location, tels que les réparations, l’entretien ou l’achat de meubles.

3. Calculez votre revenu total imposable , c’est-à-dire les revenus issus de votre activité principale (salariée ou non salariée). Vos revenus locatifs en LMNP étant une activité secondaire par rapport à votre activité principale.

4. Calculez le montant total de vos loyers . Déclarez ce montant sur le formulaire approprié, généralement le formulaire 2031 si vous êtes un particulier louant des biens, ou 2033 si vous êtes une société.

5. Assurez-vous d’inclure toute autre déduction à laquelle vous pouvez avoir droit, comme les améliorations de l’efficacité énergétique ou les paiements d’intérêts sur votre emprunt immobilier ou encore vos amortissements.

6. Enfin, s’oumettez tous les documents pertinents à l’autorité fiscale compétente en France afin de remplir et de déposer votre déclaration de revenus LMNP.

A noter : les déclarations de revenus se font de manière dématérialisée depuis 2020 depuis votre espace sur impots.gouv.fr, mais le format papier reste tout de même possible.

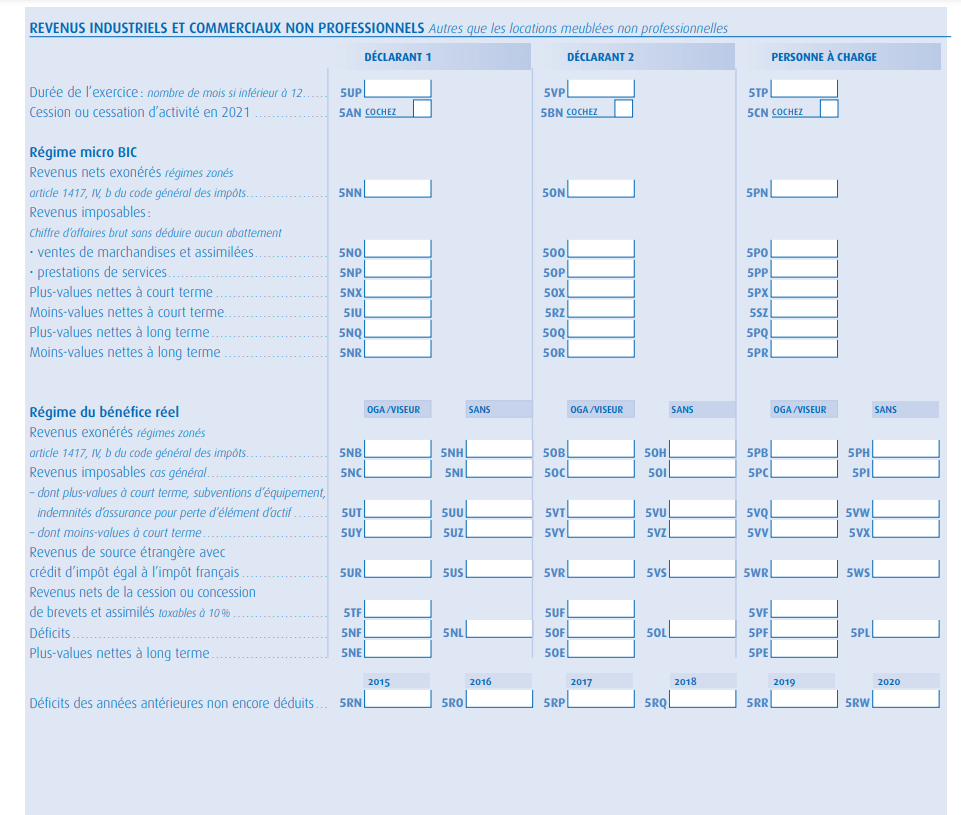

Pour remplir le formulaire 2042 C, tout dépend de votre régime fiscal et du type de bien loué.

Deux cas s’appliquent : la location meublée en régime micro-BIC ou le régime réel.

Location meublée en régime micro-BIC

En régime micro-BIC, l’administration fiscale vous permet de déclarer :

- 72 600 € pour les emplacements de locaux d’habitation meublés.

- 176 200 € pour les emplacements de chambres d’hôtes et meublés de tourisme classés (source impôts – location de meublé).

- Si vous êtes LMNP au Micro BIC : vos revenus locatifs sont inférieurs ou égaux à 23 000 euros/an. Un abattement forfaitaire de 50 % sera automatiquement appliqué. Vous ne payez pas de cotisations sociales pour votre activité.

- Si vous louez une chambre d’hôte ou un meublé à vocation touristique, un abattement forfaitaire de 71 % sera automatiquement appliqué. En dernière ligne, indiquez l’adresse de la localisation pour éviter toute confusion.

Pour en savoir plus sur vos obligations fiscales et sociales, vous pouvez consulter le site des impôts ainsi que celui du Ministère de l’Intérieur.

Location meublée au régime réel

Si vous êtes LMNP au régime réel , vous devez déposer au titre de chacun de vos exercices, une liasse fiscale, la liasse numéro n° 2031 , aux services des impôts des entreprises (SIE) où se trouve votre bien à l’emplacement. Au régime réel, un expert-comptable est vivement conseillé.

La déclaration au régime réel s’effectue grâce aux formulaires 2031-SD (ou CERFA 11085) accompagnés des annexes 2033.

Sur la déclaration 2042 C PRO , vous devez indiquer :

- Si votre résultat est positif et que vous avez un OGA (organisme de gestion agréé).

- Si votre résultat est positif et que vous n’avez pas d’OGA.

- Si vous présentez un déficit avec OGA.

- Sans OGA.

A noter : les locations touristiques entrent dans le régime micro BIC jusqu’à 170 000 € pour les locations de chambres d’hôtes et les meublés de tourisme classés. Si vous optez pour le réel, il est vivement recommandé de faire appel à un comptable.

Location meublée de type touristique : AirBnb & chambres d’hôtes

Si vos revenus locatifs sont supérieurs à 23 000 €, que vos emplacements sont saisonniers ou de courte durée (type Booking, AirBnb…) et si vous avez opté pour le régime réel.

Où faire sa déclaration en ligne ?

Pour faire votre déclaration en ligne, vous devez aller sur France Connect ou Impots.Gouv. rubrique pour les particuliers. Pour trouver les documents nécessaires à vos déclarations, vous pouvez également vous rendre sur les sites du gouvernement français dédiés. À noter, le format papier est toujours possible.

Quelle est la date limite de déclaration ?

La date limite de déclaration est fonction de votre lieu de résidence . Pour connaître les dates et formalités, il suffit d’aller sur le simulateur du site du gouvernement français.

Une astuce simple bien souvent oubliée : vous rendre au SIE

Votre SIE (Service des Impôts des Entreprises) est le premier à pouvoir vous aider dans vos déclarations de revenus.

Vous pouvez le solliciter par mail, vous y rendre physiquement ou prendre un rendez-vous. Sinon, pensez aussi à utiliser les services d’un expert-comptable, de préférence spécialisé dans l’immobilier.

En résumé, votre déclaration dépend de :

- Votre régime fiscal en LMNP : régime réel ou micro-BIC.

- Votre bien : appartement, résidence services, location touristique ou chambre d’hôte.

- Du lieu de résidence de votre bien à la location.