Si vous venez de signer un compromis de vente et que vous sollicitez des organismes de crédit en vue d’un achat immobilier, la question de l’assurance emprunteur se pose. En quoi consiste-t-elle réellement ? Combien coûte une assurance emprunteur ? Est-elle obligatoire ? Peut-on changer et résilier son assurance en cours de prêt ? iad vous explique comment faire les bons choix tout en étant bien assuré. Suivez le guide !

Assurance emprunteur : de quoi parle-t-on ?

Assurance emprunteur : définition

Dans le cadre d’un crédit immobilier, l’assurance emprunteur, comme son nom l’indique, est un contrat d’assurance pour une personne qui souscrit un prêt. L’assurance emprunteur est une protection à la fois pour le souscripteur et pour l’organisme prêteur.

Cette dernière garantit le remboursement du prêt immobilier dans certaines circonstances bien précises : accident, longue maladie et décès… Bien évidemment, votre contrat d’assurance doit mentionner les clauses et garanties pour lesquelles vous êtes assuré.

Certains sont obligatoires comme l’assurance décès, d’autres sont facultatives comme la perte d’emploi.

Assurance emprunteur, comment ça marche ?

Elle est accordée au prêteur en échange d’une prime mensuelle versée par l’assureur. Ainsi, en cas d’aléas de la vie (décès, perte d’emploi, invalidité permanente ou temporaire et incapacité temporaire de travail), votre assurance emprunteur prend le relais pour rembourser les échéances de votre prêt immobilier.

Toutefois, cette assurance emprunteur ne fonctionne que dans des cas bien précis. En effet, la prise en charge et le remboursement de vos mensualités peuvent se réaliser de manière partielle ou totale.

Le point sur les garanties de l’assurance emprunteur

L’assurance emprunteur couvre les risques graves et accidents de la vie. Généralement, ces risques sont les suivants :

- Décès.

- Perte totale et irréversible d’autonomie (PTIA).

- Invalidité permanente totale (IPT).

- Incapacité temporaire de travail (ITT).

- Perte d’emploi.

Exigée le plus souvent par les banques ou les organismes prêteurs lors de la souscription d’un crédit immobilier, l’assurance emprunteur est soumise à des formalités bien précises pour fonctionner. De plus, les niveaux de garanties sont propres à chaque contrat d’assurance emprunteur.

Assurance emprunteur et décès

Cette garantie, en cas de décès de l’assuré, permet de rembourser le capital restant à l’organisme prêteur. Elle comprend le décès par mort naturelle, accident ou des suites d’une longue maladie. Attention, le suicide est exclu des garanties au cours de la première année d’assurance.

Assurance emprunteur et PTIA (perte totale et Irréversible d’autonomie)

En cas de perte totale et irréversible d’autonomie, votre assurance emprunteur garantit le paiement de vos mensualités.

L’invalidité

L’invalidité désigne une incapacité totale ou partielle à occuper un emploi. Celle-ci est réalisée par le médecin expert de votre assureur. Pour obtenir une prise en charge par votre assurance, votre IPT (invalidité permanente totale) doit être de 66 % (source Ameli). Le taux d’invalidité est inscrit dans les conditions générales de votre contrat d’assurance. La Sécurité sociale détermine si vous êtes invalide d’après l’avis des médecins experts. Si tel est votre cas, vous percevrez une pension afin de compenser les revenus que vous avez perdus.

Entre 33% et 66% votre invalidité est dite permanente partielle ou IPP. Pensez à vérifier si la garantie fait partie de votre assurance. C’est elle qui prendra en partie les règlements de vos mensualités.

Bon à savoir : certains métiers à risques (pompier, militaire) et les activités sportives dites « dangereuses » comme la plongée sous-marine ou le parachutisme sont exclus de la garantie IPP.

Incapacité Totale de Travail (ITT)

L’indemnisation de la garantie ITT varie selon les assureurs. Elle dépend aussi de vos niveaux de garanties souscrites et de votre prêt. En principe, l’indemnité ne couvre que les arrêts de travail prolongés. Une franchise de 90 jours est appliquée.

La perte d’emploi

En cas de perte d’emploi, votre assurance emprunteur peut vous aider. Des clauses spécifiques sont incluses dans votre contrat d’assurance. Pensez à bien les lire. La garantie perte d’emploi est habituellement réservée aux salariés de moins de 50 ans en CDI. Elle concerne principalement les assurés en cas de licenciement économique. Attention, des délais de franchises peuvent être plus ou moins longs en fonction de votre assureur . Quant à la prise en charge de votre prêt immobilier, elle est variable.

Combien coûte une assurance prêt immobilier ?

Le coût de votre assurance emprunteur est fonction de plusieurs critères. Par exemple, le montant total de votre prêt immobilier, la durée de votre emprunt et le niveau des couvertures choisies.

D’autres éléments entrent en compte : votre âge, votre profession et votre état de santé.

Assurance emprunteur et âge : les jeunes privilégiés !

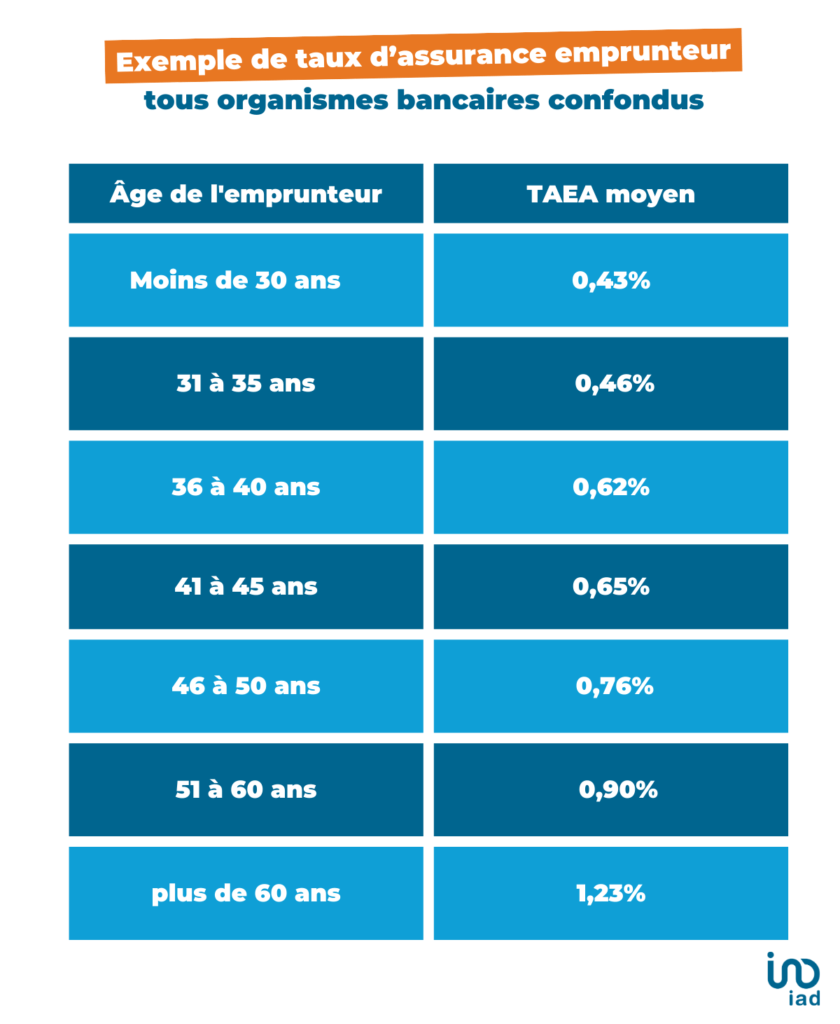

L’assurance emprunteur n’a pas le même coût à 60 ans qu’à 25 ans. En effet, plus vous êtes âgé lors de la souscription d’un crédit immobilier, plus votre prime d’assurance augmente.

En moyenne, il a été relevé que l’assurance emprunteur était de 0.30 % du montant total emprunté pour un individu de moins de 30 ans. Pour un sénior, le taux atteint 1.23 % source Cardif BNP. Le coût de votre crédit est donc beaucoup plus cher à 60 ans qu’à 25 ans.

Faut-il remplir un questionnaire de santé ?

Depuis le 1er juin 2022, les règles ont changé. Pour un contrat inférieur à 200 000 euros (par assuré), l’assureur ne peut pas vous demander de questionnaire médical. En revanche, un questionnaire de santé est obligatoire pour tous les emprunteurs qui auront plus de 60 ans lors du remboursement final ou pour les prêts dont le montant dépasse les 200 000 euros.

Pour en savoir plus, lisez notre article : Assurance emprunteur quels changments depuis le 1er juin 2022 ?

Exemple de taux d’assurance emprunteur (AE), tous organismes bancaires confondus

Le questionnaire médical n’est plus obligatoire si vous empruntez moins de 200 000 euros avant l’âge de 60 ans.

Plus vous êtes âgé lors de la souscription de votre crédit immobilier, plus votre assurance emprunteur augmente. Votre crédit immobilier vous reviendra donc plus cher. Toutefois, cette assurance n’est normalement pas obligatoire. De plus, elle peut se négocier grâce à un courtier en assurance. Explications.

L’assurance emprunteur est-elle obligatoire ?

Aucune loi n’impose la souscription d’une assurance emprunteur. En effet, l’assurance emprunteur n’est pas obligatoire. En revanche, l’organisme de crédit que vous sollicitez peut l’exiger. Libre à vous de choisir un contrat d’assurance chez eux ou de faire jouer la concurrence.

- L’assurance emprunteur n’est pas obligatoire.

- Pour avoir l’assurance d’obtenir votre crédit immobilier, vous devez souscrire une assurance emprunteur.

Faut-il faire appel à un courtier ?

Utiliser un courtier en assurances est une bonne décision. Ce dernier vous aide à mieux connaître vos différents contrats et à ne pas omettre certaines clauses essentielles au détriment du prix. En moyenne, un courtier est capable de vous faire épargner sur votre emprunt. Évidemment, cette remise dépendra du montant total de votre emprunt et de votre âge.

Peut-on changer d'assurance emprunteur en cours de prêt ?

La réponse est oui ! Désormais, grâce à la loi Lemoine, vous pouvez résilier votre contrat d’assurance et le changer à tout moment. Même dans la première année suivant la signature de votre offre de prêt immobilier. Plus besoin d’attendre la date d’anniversaire de la signature de votre crédit immobilier pour le résilier.

Que disent les lois en matière d'assurance emprunteur ?

Les principales lois en matière d’assurance emprunteur sont les lois Lagarde, Hamon, l’amendement Bourquin et la loi Lemoine.

Loi Lagarde, de quoi parle-t-on ?

La loi Lagarde du 1er juillet 2010 a été pensée pour renforcer les droits des consommateurs. Grâce à cette mesure, vous avez le choix de souscrire librement à votre assurance emprunteur. En fonction de votre budget et des types de garanties que vous recherchez, vous pouvez réaliser des économies ou recevoir de meilleures garanties pour un prix équivalent.

Quant à la loi Lemoine 2022, elle vous permet de résilier votre assurance emprunteur sans attendre la date anniversaire du contrat.

Quelles nouveautés depuis juin 2022 ?

Plus besoin de questionnaire médical

Depuis le 1er juin 2022, vous n’avez plus à remplir de questionnaire sur votre état de santé : si la part assurée par personne est inférieure à 200 000 euros et si le remboursement total de votre prêt est prévu avant vos 60 ans.

Résilier à tout moment votre assurance emprunteur

La loi Lemoine 2022 vous autorise à résilier votre assurance emprunteur sans attendre la date anniversaire de votre contrat. Vous pouvez ainsi choisir une autre compagnie d’assurances quand vous le souhaitez. Les couvertures doivent demeurer les mêmes lors du contrat initial. Elle est effective à partir du 1er septembre 2022 pour tous les emprunteurs ayant un prêt en cours de remboursement.

Les assurances emprunteurs peuvent aujourd’hui être résiliées sans lettre recommandée. Il suffit de résilier par simple courrier ou en ligne, depuis l’espace client de votre compagnie d’assurance.

- Vous pouvez changer d’assurance et modifier votre contrat d’assurance emprunteur pendant le temps de son financement.

- La seule condition requise est que la couverture de votre nouveau contrat soit au minimum équivalente à celle de votre ancien contrat d’assurance prêt immobilier.

- Le coût de votre assurance emprunteur varie avec votre âge au moment de la souscription de votre crédit.